健信超导:毛利率大幅低于同行、边分红边募资补流等成问询焦点

近期,宁波健信超导科技股份有限公司(下称“健信超导”)更新首轮问询回复及最新招股书,继续冲刺科创板。作为今年科创板第三家获受理的IPO企业,健信超导主营医用磁共振成像(MRI)设备核心部件(超导磁体、永磁体、梯度线圈等)的研发、生产与销售。

公司是全球超导磁体独立供应商首位,亦是国内较早实现高场强超导磁体规模化生产的厂商,其无液氦及高场强超导磁体技术已逐步打破欧美日厂商垄断。不过,其财务状况、研发投入及客户集中度等问题仍引发市场广泛关注与质疑。

毛利率和研发投入低于同行

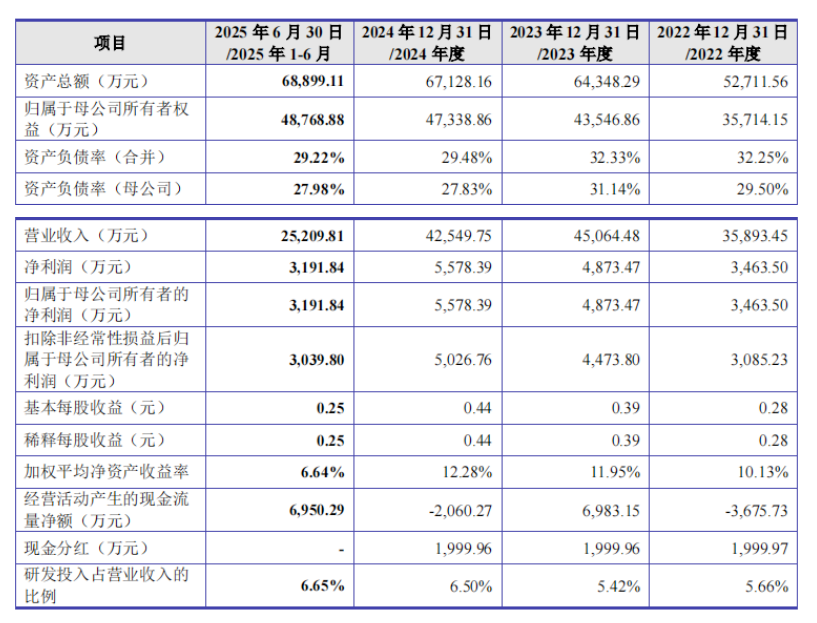

招股书显示,2022年至2024年,健信超导营业收入分别为3.59亿元、4.51亿元和4.25亿元,2024年同比下降5.58%,三年复合增长率仅8.8%,低于科创属性评价指标要求。

公司表示,2024年营收下滑一方面原因系永磁产品收入受磁钢原材料价格回落影响而下降,另一方面原因系超导产品收入增速受国内医疗采购市场整体承压及医疗设备更新政策落地节奏影响而放缓。

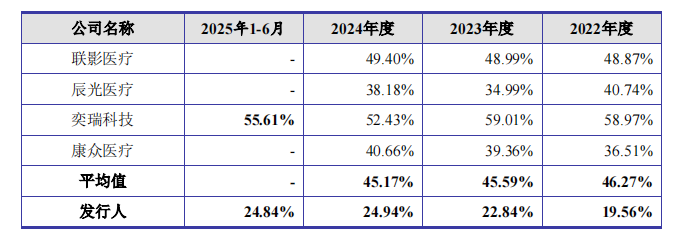

2022年至2024年,公司主营业务毛利率分别为19.56%、22.84%和24.94%,不仅未能突破30%,且与同行平均水平(约45%)存在超过20个百分点的差距。问询函也特别关注毛利率差异问题,要求公司说明低于同行的原因及可持续性。

公司解释称主要因产品类型、产业链环节及业务发展方向存在差异:辰光医疗(430300)含高毛利射频线圈业务并拓展整机,联影医疗(688271)为全产业链且直面终端医院,而公司产品与之不同。同时,公司定价兼顾成本、与下游长期合作及MRI设备普及需求,且以销量增长为经营策略,并非追求高毛利。

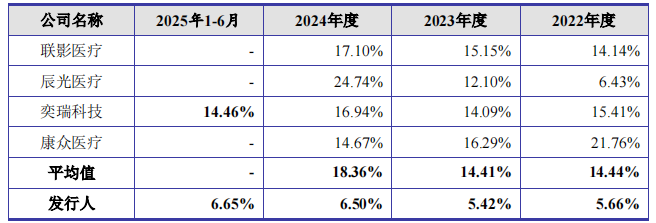

除了营收承压和毛利率短板,《财中社》还注意到,健信超导研发投入与“科创”身份存在落差。

作为拟登陆科创板的企业,研发投入是监管层和市场的重点审视对象。招股书披露,2022年至2024年,健信超导研发费用分别为2033万元、2442万元和2765万元,占营收比重仅5.66%、5.42%、6.50%,而同期可比公司平均值在14%-18%,公司不足同行均值的四成。

上交所问询函亦直指研发问题,要求公司说明研发投入与行业水平的差异原因,以及在未来如何确保“持续创新”。低研发投入不仅制约技术迭代,也直接反映在毛利率的偏低。对于一家打着“国产替代”旗号的企业而言,研发短板无疑削弱了其“硬科技”成色。

客户集中度与一揽子交易的质疑

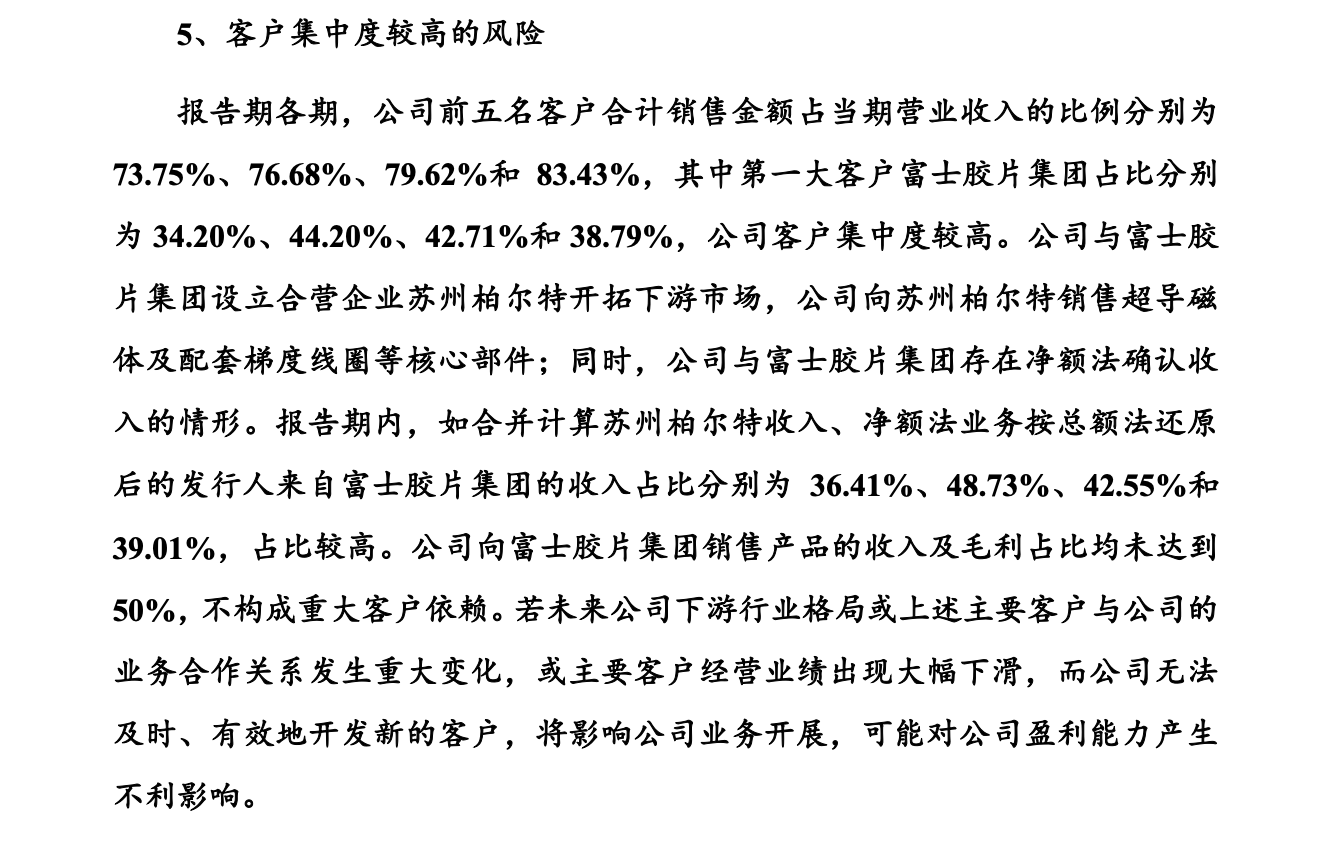

客户集中度过高,是健信超导面临的另一项核心风险。

2022年至2024年及2025年上半年(下称“报告期”),公司前五名客户合计销售金额占当期营业收入的比例分别为73.75%、76.68%、79.62%和83.43%,其中第一大客户富士胶片集团占比分别为34.20%、44.20%、42.71%和38.79%。

《财中社》注意到,公司与富士胶片集团设立合营企业苏州柏尔特开拓下游市场,公司向苏州柏尔特销售超导磁体及配套梯度线圈等核心部件;同时,公司与富士胶片集团存在净额法确认收入的情形。

报告期内,如合并计算苏州柏尔特收入、净额法业务按总额法还原后,来自富士系的收入占比会进一步抬高,达到36.41%至48.73%。这意味着公司高度依赖少数客户,一旦大客户需求波动,营收和利润将受到直接冲击。

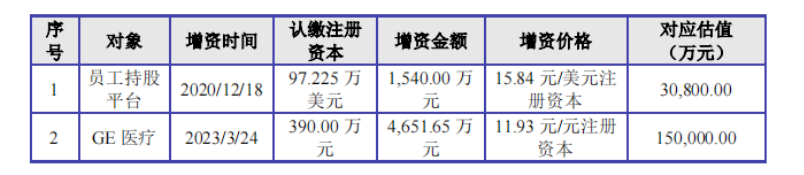

不仅如此,2023年3月GE医疗旗下投资公司入股健信超导,随后GE医疗在2024年即成为第三大客户,销售额占比8.88%,2025年上半年销售占比持续攀升至16.17%。

《财中社》发现,GE医疗2023年入股时增资价格是11.93元/元注册资本,公司估值15亿元。

当初GE医疗入股时约定了“三重对赌”:若实控人转让股份、健信超导未能成为合格供应商,或未在2025年1月31日前完成上市,GE医疗有权要求实控人回购股份,很显然公司未能在2025年1月底之前完成上市,但根据招股书,这些特殊权益条款已自动失效。但若上市未获通过,对赌条款将恢复效力。换言之,健信超导的IPO成败,与实控人肩上的“回购压力”紧密相连。

问询函特别要求公司说明“客户变股东”是否涉及一揽子交易安排,以及相关交易的公允性。这类股权与业务关系的交织,也令市场产生疑问:GE医疗的投资与订单增长,究竟是市场逻辑还是资本绑定?

此外,公司对上游供应商的依赖同样显著。报告期内,公司前五大原材料供应商集中度在53.32%至66.60%,外协供应商集中度平均达73.61%。

其中,西部超导、宁波韵升、岩谷气体、住友重工、宁波睿翎五家主体,在公司主要原材料采购及外协加工的同类采购中金额占比均超50%,这一现象已引发监管层对其关键原材料及核心工序存在单一供应商依赖风险的质疑。

高库存与现金流压力

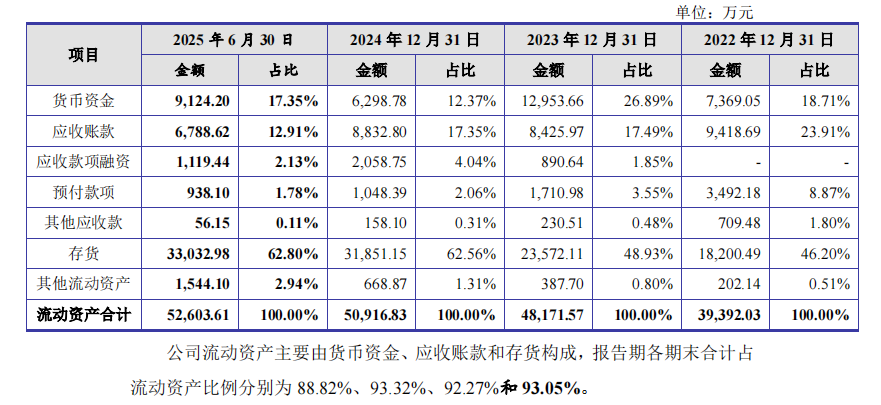

财务风险还体现在资金周转上。2022年至2024年,健信超导存货规模分别为1.82亿元、2.36亿元和3.19亿元,三年累计增长逾75%,2024年底存货占流动资产的62.56%。与此同时,应收账款也保持在高位,2024年末为8833万元,占流动资产的17.35%。

在存货与应收账款“双高”的压力下,公司经营活动现金流量净额大幅波动:2022年为-3676万元,2023年回正至6983万元,但2024年再度转负至-2060万元。问询函要求公司解释现金流波动原因,并说明是否存在通过调节存货、应收账款来粉饰业绩的情形。显然,大量资金沉淀在存货和应收账款,使得公司流动性承压。

在现金流紧张的同时,公司却连续三年进行现金分红,累计近6000万元,其中控股股东许建益家族分走超过4000万元。而此次IPO,公司计划募资8.65亿元,其中9000万元用于补充流动资金。这种“左手分红、右手募资”的做法,令人质疑其募资合理性和上市动机。问询函对此提出质疑:既然公司存在资金压力,为何仍坚持大额分红?

与此同时,公司募投方向也存在争议。根据计划,募集资金将主要投向“年产600套无液氦超导磁体项目”和“年产600套高场强磁体技改项目”。但现实情况是,2024年健信超导超导产品产能利用率仅为89.33%,永磁产品利用率为94.67%,均较往年下滑。问询函也特别要求公司解释:在现有产能未能完全消化的情况下大举扩产,是否存在需求不足、产能过剩的风险?

重要提示:本文著作权归财中社所有。未经允许,任何单位或个人不得在任何公开传播平台上使用本文内容;经允许进行转载或引用时,请注明来源。联系请发邮件至editor@caizhongshe.cn。